21 حق تقدم سهام چیست؟

حق تقدم خرید سهام یعنی اولویت افراد در خرید سهام که این حق بصورت اوراق پذیره نویسی و نماد معاملاتی می باشد که در ادامه بطور کامل به آن خواهیم پرداخت. اگر به تازگی با بورس آشنا شده اید احتمالا چندین بار این کلمه حق تقدم به گوشتان خورده است.

حق تقدم زمانی مطرح می شود که شرکتی بخواهد از طریق افزایش سرمایه سهام جدید منتشر کند. البته این افزایش سرمایه باید یکی از روش های افزایش سرمایه یعنی مطالبات و آورده نقدی و یا صرف سهام باشد.

به زبان ساده وقتی شرکتی سهام جدید منتشر می کند اولویت فروش این سهام به سهام داران خود شرکت است که به این موضوع حق تقدم خرید سهام گفته می شود. البته شرکت می تواند با سلب آن سهام جدید را به سایر افراد بصورت پذیره نویسی بفروشد اما در این راستا باید حقوق سهام داران خود را پرداخت کند.

در افزایش سرمایه از آورده نقدی که تعداد سهام شرکت به نسبت درصد افزایش سرمایه زیاد می شود حق تقدم نیز به نسبت دارایی سهام هر شخص محاسبه و واریز می شود تا درصد سهام داری صاحبان سرمایه تغییری نکند.

مثلا شرکت ۲۰ % افزایش سرمایه از آورده نقدی می دهد.شخصی مالک ۱۰۰۰ سهم از این شرکت فرضی در روز مجمع می باشد. پس حق تقدم واریزی برای شخص ۲۰۰ واحد می باشد. یعنی به اندازه ۲۰ درصد از ۱۰۰۰ سهم که می شود ۲۰۰ سهم را برای این سهام دار واریز می کنند.

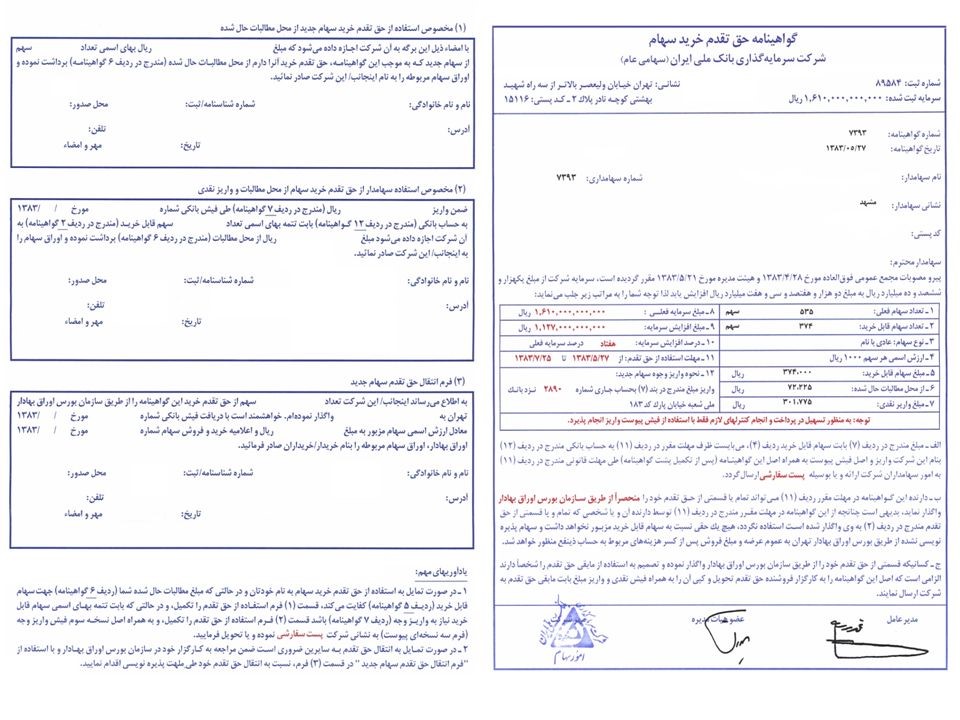

شرکت ها بعد از تصمیم افزایش سرمایه در مجمع عمومی فوق العاده گواهی هایی برای انتشار سهام جدید به عنوان گواهی خرید برای سهام داران خود ارسال می کنند. سهام داران با پر کردن فرم مذکور و واریز مبلغ خواسته شده به حساب شرکت به ازای هر سهم از افزایش سرمایه استفاده می کنند.

گواهی حق تقدم خرید سهام

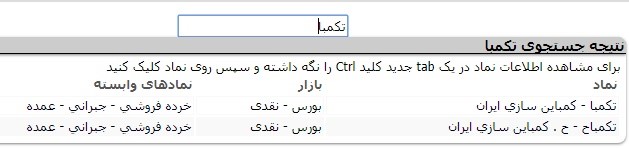

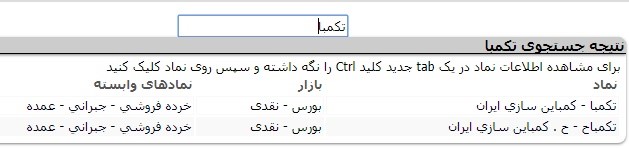

حق تقدم سهام بصورت یک نماد برای سهام داران به پرتفوی آنها واریز می شود که این نماد با اضافه شدن حرف “ح” بعد از نماد اصلی معرفی می شود و پس از ثبت افزایش سرمایه به عنوان نماد قدیمی حذف می شود. ” ح ” ابتدای حرف حق تقدم می باشد.

معاملات و دامنه نوسان حق تقدم سهام

خرید حق تقدم برای سهام دار شرکت الزامی نیست. سهام دار بر اساس نظر و تحلیل خود تصمیم به شرکت در افزایش سرمایه می گیرد. ولی همواره نسبت به افرادی که قبل از افزایش سرمایه سهام دار شرکت نبوده اند در اولویت قرار دارد ولی اینکه بخواهد از حق تقدمش استفاده کند یا نه بر عهده شخص می باشد.

طبق قانون معامله گران می توانند حق تقدمشان را خرید و فروش کنند. سهام دارانی که قبل از مجمع مالک سهام هستند در صورتی که تمایل به خرید حق تقدمشان نداشته باشند می توانند آن را به دیگران بفروشند.

مهلت خرید و فروش حق تقدمها همان مهلت پذیره نویسی یعنی ۶۰ روز می باشد و افرادی که قصد استفاده از آن را ندارند می توانند این حق خود را فروخته و پول آن را دریافت کنند و یا حتی با خرید بیشتر به حق تقدم های خود اضافه کنند.

شخصی که حق تقدم خریداری می کند و تصمیم شرکت در افزایش سرمایه را دارد در کنار پرداخت پول بابت خرید حق تقدم باید مبلغ اسمی به ازای هر سهم را نیز به حساب شرکت واریز کند.

بعضی افراد نیز قصد شرکت در افزایش سرمایه را ندارند ولی در زمان مجاز معاملاتی حق تقدم خرید و فروش کرده و با نوسان گیری سود می برند. دامنه نوسان حق تقدم ۲ برابر سهام عادی آن است که در بورس و فرابورس مثبت و منفی ۱۰ % و در بازار ب مثبت و منفی ۲۰٪ می شود.

تبدیل حق تقدم به سهام عادی

برای تبدیل حق تقدم به سهام باید حق تقدم های واریز شده را نگه داری کرد و با واریز مبلغ خواسته شده به ازای هر سهم به حساب شرکت پس از اتمام مهلت پذیره نویسی منتظر ماند تا شرکت سهام عادی را به پرتفوی واریز کند که این کار ممکن است حتی تا ۶ ماه طول بکشد که یکی از معایب خرید حق تقدمها می باشد.

حق تقدمهای استفاده نشده

گاهی اوقات افراد بنا به دلیل مختلف فرم گواهی خرید را پر نکرده و مبلغی واریز نمی کنند. همچنین ممکن است حق تقدم خود را نفروشند و این اتفاق به منزله ی انصراف شخص از شرکت در افزایش سرمایه برای شرکت محسوب می شود.

در این حالت شرکت حق تقدم ها را به روش حراج بورسی بوسیله کارگزاری به اشخاص دیگر می فروشد و پس از کسر هزینه های فروش و ارزش اسمی هر سهم مبلغ باقی مانده را به سهام دار قبلی که صاحب حق تقدم بوده پرداخت می کند.

جذابیت حق تقدم

قیمت حق تقدم به صورت محاسبه تئوریک به اندازه ارزش اسمی یعنی ۱۰۰ تومان از قیمت سهام عادی کمتر است. برخی افراد می گویند اگر بخواهیم حق تقدم بخریم و ۱۰۰ تومان بابت هر سهم از حق تقدم واریز کنیم و ۶ ماه صبر کنیم تا سهام به سبدمان اضافه شود چه سودی برایمان دارد؟ همان زمان حق تقدم را فروخته و با پولی که باید برای حق تقدم پرداخت کنیم٬ همان مقدار را برای خرید سهام عادی و بدون دردسر های افزایش سرمایه به همان هدف می رسیم! اما همیشه به این سادگی نیست اندکی صبر کنید!

این منطق درست است. برای رفع این مشکل و جذاب شدن حق تقدم و تشویق سهام داران به شرکت در افزایش سرمایه و واریز مبلغ اسمی٬ قیمت واقعی خرید و فروش حق تقدم (به علاوه ۱۰۰ تومان) معمولا کمتر از قیمت بازار می باشد تا افراد حتی با واریز مبلغ اسمی حق تقدم برایشان ارزان تر از سهام عادی باشد تا با گذشت چند ماه و واریز سهام عادی به پرتفوی ها با سود مواجه شوند.

البته اگر سهامی بطور ذاتی و حتی هیجانی برای سرمایه گذاران جذابیت داشته باشد و تقاضای حق تقدم آن زیاد باشد این اختلاف قیمت کم می شود و شرکت در افزایش سرمایه جذاب می شود.

در برخی موارد حتی دیده شده قیمت حق تقدم به علاوه ۱۰۰ تومان از قیمت روز سهام عادی آن شرکت هم بیشتر است که حاکی از بالا بودن هیجانات خرید در آن حق تقدم است مگر آنکه در سهام عادی شرکت صف خرید وجود داشته باشد و افراد به حق تقدم آن هجوم آورده و با مبالغ و قیمت بالاتر از سهام عادی خرید کنند.

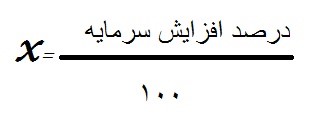

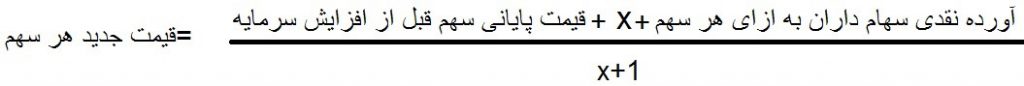

فرمول محاسبه قیمت تئوریک حق تقدم:

درصد افزایش سرمایه را تقسیم بر ۱۰۰ کرده و نام گذاری می کنیم.

نکته: همانطور که گفته شد قیمت تئوریک محاسباتی است و ممکن است با عرضه و تقاضا قیمت حق تقدمها تغییر بکند.

نکات حق تقدم:

♦ حق تقدمها تنها به کد های بورسی تعلق می گیرد که در روز مجمع تصمیم گیری برای افزایش سرمایه سهام دار شرکت باشند.

♦ اطلاعیه های افزایش سرمایه از مطالبات و آرده نقدی و صرف سهام در کدال منتشر می شود.