این بار هم بحث را

با مثال شروع می کنیم:

مهمترین نکته در هر سرمایه گذاری میزان

بازگشت سرمایه است و هر چه از نظر زمانی مدت انتظار بازدهی کمتر باشد آن سرمایه

گذاری مناسب تر است.

برای مثال اگر بخواهیم کسب و کاری را شروع کنیم که سالانه ۳۰ درصد بازدهی داشته باشد.

یعنی ۵ سال طول می کشد تا اصل پولمان را از کار در بیاوریم.

حالا اگر کار دیگری باشد که بازدهی آن ۲۵ درصد باشد.

با ۴ سال ادامه دادن میتوانیم اصل پولمان را خارج کنیم.

اصل پول خارج کردن به معنی سود دو برابری کردن در سرمایه گذاری هاست.

یعنی اگر به فرض ۲۰ میلیون طلا خریدیم و بعد از سه سال اصل پولمان را از سود طلا در آوردیم یعنی سرمایه ما ۴۰ میلیون شده که ۲۰ میلیون در ابتدای سرمایه گذاری و پول خودمان است و ۲۰ میلیون دیگر نیز سود سرمایه گذاری ماست.

نسبت P/E دقیقا

به همین مورد اشاره می کند:

نسبت P/E چیست؟

نسبت P/E یا به عبارتی price to earning یکی از پرکاربردترین و مهم ترین شاخص های بررسی و ارزش گذاری سهام می باشد. زیرا ۲ مورد از مهم ترین فاکتور های انتخاب سهام خوب یعنی قیمت و سود را بطور مستقیم بررسی می کند همچنین زمان نیز در این شاخص نقش به سزایی دارد.

عددی که به عنوان P/E مطرح می شود حاصل تقسیم قیمت هر سهم (price) بر درآمد هر سهم (EPS) است. تعاریف مختلف با مفهومی تقریبا یکسان را می توان برای این نسبت ارائه نمود.

یعنی اگر قیمت سهمی پنج هزار تومان بود. و EPS یا همان سود سالانه آن هزار تومان باشد.

یعنی پنج سال طول می کشد تا ما دوبرابر سود کنیم.

تعاریف نسبت p/e :

معمول ترین تعریف این است که عدد ٬ نسبت P به E بیان گر این است که بازار برای هر واحد سود سهم مورد نظر چند واحد پولی پرداخت می کند یا به عبارت دیگر این عدد نشان دهنده ی این است که چند برابر سود دریافتی باید پول برای خرید پرداخت کنیم. مثلا اگر P به E برابر ۵ باشد برای یک میلیون سود باید ۵ میلیون سهام خریداری کنیم.

همچنین اگر سود شرکت برای سال های متمادی عدد ثابت باشد با خرید سهام در این قیمت ، عدد نسبت P/E نشان دهنده ی تعداد سال هایی است که طول می کشد سود دریافتی ما به میزان مبلغ خرید ما برسد که به آن نرخ بازگشت سرمایه می گویند.

برای مثال فرض کنید ۲ میلیون تومان از سهمی که P به E در آن ۴ می باشد ( با فرض ثابت بودن سود هر سهم ) را میخریم. این شرکت ۴ ساله کل پولی را که برای خرید این سهم پرداخت کرده ایم فقط از طریق سود تقسیمی برایمان واریز میکند در حالی که پولی که بابت خرید سهم داده ایم هنوز سرجایش است.

یعنی بعد از چهار سال ۲ میلیون تومان سود برای ما میسازد و ۲ میلیون هم که تعدادی سهام خریداری کرده بودیم نیز داریم . (اگر قیمت هرسهم تغییر کند میزان ارزش نقدی سهام نیز تغییر می کند.)

انواع نسبت های P/E و روش های محاسبه آنها

۳ نوع نسبت P/E وجود دارد که نوع آنها به روش محاسبه آنها بستگی دارد:

نسبت P/E دنباله دار: معمول ترین روش محاسبه نسبت P/E می باشد که قیمت روز سهام و EPS تحقق یافته در آن محاسبه می شود و بیشتر نشان دهنده ی سابقه سهم است و موارد زیادی درمورد آینده به تحلیل گر نمی گوید.

نسبت P/E برآوردی: در این روش قیمت روز سهام تقسیم بر EPS پیش بینی می شود و نسبت P/E پیش بینی یا برآوردی محسوب می شود که برای تحلیل های یک ساله و آینده شرکت کاربرد دارد.

نسبت P/E میانگین: در این روش هم قیمت سهام به روز محاسبه می شود اما EPS از میانگین سود تحقق یافته ۶ ماه گذشته و EPS پیش بینی ۶ ماه آینده تشکیل می شود تا از مزایای تحلیل های گذشته و آینده برای تحلیل گر استفاده داشته باشد.

نکته خیلی مهم: در محاسبات این نسبت ها بهتر است معامله گر خود به محاسبه EPS و پیش بینی آن بپردازد زیرا روش های متفاوت حسابداری و قانونی موجب تفاوت زیاد EPS ها و طبیعتا در نسبت P/E می شود.

همچنین محاسبه و پیش بینی EPS توسط معامله گر کمک زیادی برای ارزش گذاری درست قیمت و خرید به موقع سهام می کند و سود خوبی را برای معامله گر به ارمغان می آورد.

نسبت P/E بزرگ بهتر است یا کوچک

طبیعتا اگر بتوانیم با سرمایه کم، سود و پول بیشتری بدست بیاوریم ثروت مند خواهیم شد که در نسبت P/E ٬ این مفهوم ظاهرا با P/E کوچک تر هم معنی است.

برای مثال نسبت P به E برابر با ۲ یعنی ۵۰ % سود سالانه و بازگشت سرمایه اصلی طی ۲ سال اما برای مثال نسبت P/E به عدد ۲۰ بطور ظاهری یعنی ۲۰ سال طول می کشد تا به سرمایه خود و ۱۰۰ % برسید اما چرا شرکت هایی با این چنین نسبت های P/E بزرگ خریدار دارند؟

آیا خریداران از P/E شرکت آگاهی ندارند؟! باید در جواب بگوییم که تحلیل P/E به این سادگی هم نیست بلکه نسبت P/E بزرگ به معنی انتظار بازار از آن سهام است به عبارت دیگر قیمت زیاد سهام با سود نسبی پایین نشان گر این است که تحلیل گران آینده سود سازی و روند این شرکت را بسیار مناسب می بینند.

به همین علت با افزایش قیمت سهام که فعلا بنظر گران می آید آنرا خریداری می کنند تا در آینده بلند مدت از آن بهره ببرند که همین امر باعث افزایش نسبت P/E می شود.

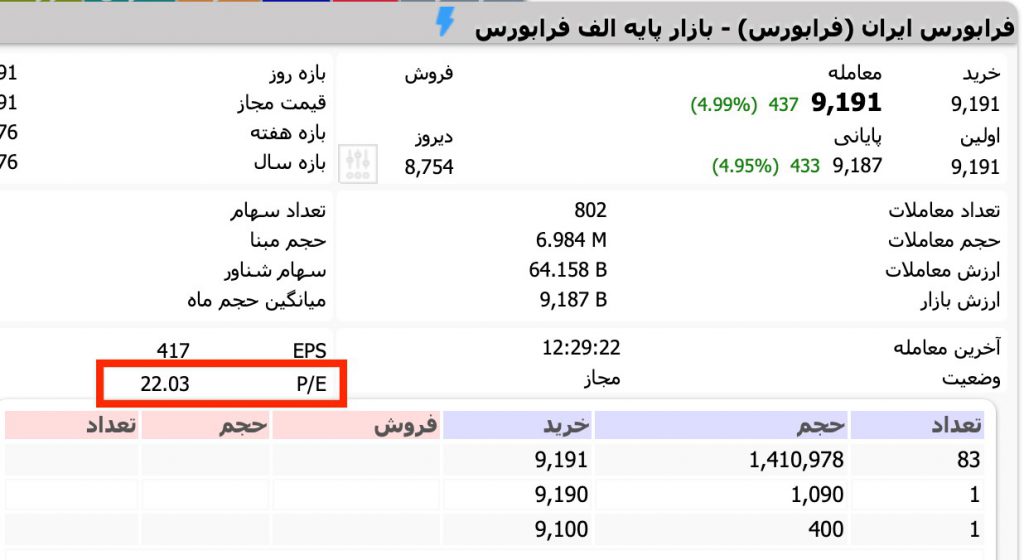

برای مثال همان طور که در تصویر بالا مشاهده میکنید با وجود اینکه این نسبت برای سهم فرابورس ۲۲ می باشد ولی همچنان صف خرید در سهم شکل گرفته و معامله گران زیادی تمایل به خرید سهم دارند.

نتیجه:

پس با دیدن نسبت P/E و تنها مقایسه عدد آن نمی توان گفت که سهام شرکتی گران یا ارزان است بلکه باید با تحلیل و بررسی EPS و روند آن و مقایسه با دیگر شرکت های هم گروه سهم را سنجید و سپس اقدام به خرید کرد.

نسبت P/E به ۲ صورت امکان تغییر دارد که به عوامل نسبت P/E یعنی قیمت و سود هر سهم بستگی دارد.

در واقع کسانی که سهام هایی با نسبت P به E بالا خریداری می کنند انتظار دارند در آینده سود این سهام افزایش یابد و نسبت P/E آن متعادل شود اما اگر شرکت مورد نظر وضعیت مناسبی از لحاظ سود سازی نداشته باشد و نتواند سود مدنظر را ایجاد کند برای متعادل شدن نسبت P/E قیمت سهام شرکت به اجبار با کاهش چشم گیر مواجه خواهد شد زیرا گزینه مناسبی برای سرمایه گذاری نیست و سرمایه گذاران سرمایه خود را از آن خارج می کنند.

همچنین سهام هایی که با نسبت P/E پایین معامله می شوند نشان گر این است که بازار انتظار کاهش سود سازی این سهام را دارد اما اگر شرکت همچنان به سود سازی خود و روند مثبت آن ادامه دهد با افزایش قیمت مواجه می شود تا نسبت P/E آن متعادل شود.

مقایسه ی نسبت P/E شرکت ها

۳ روش مقایسه نسبت P/E وجود دارد:

P/E تاریخی: در این روش نسبت P/E یک شرکت به نسبت P/E خود در سال های گذشته مقایسه می شود که بسته به نرخ رشد سود سازی و روند آن سنجیده می شود.

P/E مقایسه ای: در این روش نسبت P/E دو شرکت متفاوت با یکدیگر مقایسه می شوند.در این مقایسه بسته به سابقه شرکت و برنامه های توسعه و توانایی آن در اجرا و سودسازی شرکت ها مقایسه می شوند.

نکته بسیار مهمی که باید در اینجا ذکر شود این است که برای مقایسه نسبت P/E دو شرکت باهم باید هردو در یک حوزه صنعت فعال باشند زیرا نرخ رشد، سود آوری، بازار و….. در صنایع مختلف متفاوت است و قابل مقایسه نیست. پس شرکت هایی که مقاسه می شوند هر دو باید در صنعت مشترک فعالیت کنند.

نسبت P/E بکاب و صنعت مربوطه

P/E میانگین صنعت: در این روش P/E شرکت با P/E صنعتی که در آن فعالیت می کند سنجیده می شود.مقایسه ی نسبت P/E با میانگین صنعت ۳ حالت دارد که یا بیشتر است یا هم تراز است و یا کمتر است. اگر اختلاف عدد P/E با میانگین صنعت کمتر از ۱ باشد هم تراز محسوب می شود مگر نه یا بزرگتر است یا کوچکتر.

اگر P/E از میانگین صنعت بزرگتر باشد یا باید با افزایش سود٬ P به E خود را کاهش دهد و هم تراز کند یا با کاهش قیمت به این هدف نزدیک شود که خطرناک است. اگر نسبت P/E از میانگین صنعت کوچک تر باشد یا باید سود خود را کم کند که معقول نیست و یا اقبال بازار نسبت به سهم بیشتر می شود و قیمت سهام افزایش پیدا میکند در نتیجه p/e سهم دوباره به سمت نزدیک شدن به p به e صنعت می رود.

نکات مهم P/E:

♦ شرکتی که رشد خود را کرده و رشد آن متوقف شده و به ثبات رسیده P/E آن تعدیل می شود.

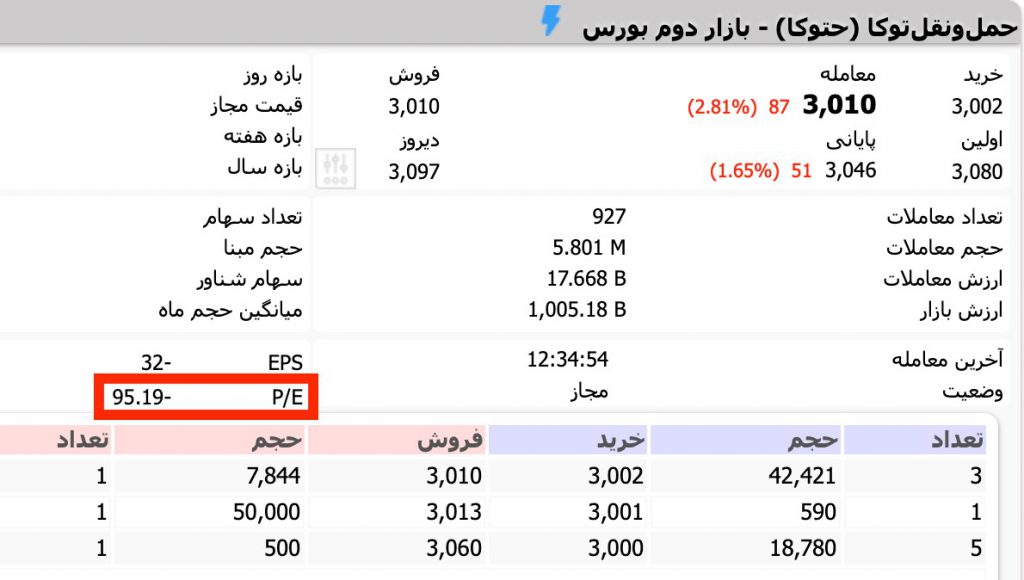

♦ در ارتباط با شرکت های زیان ده برخی معتقدند که نسبت P به E برای آنها برابر صفر است. اما برخی P به E برای این شرکت ها را منفی می دانند و عدد P/E منفی به معنی تعداد سال هایی است که اگر شرکت با همین روند پیش برود زمان می برد تا سرمایه های آن نابود شود و به صفر برسد. همچنین برخی نیز نسبت P/E برای شرکت های زیان ده را بی معنی و تعریف نشده می دانند که قابل تحلیل هم نیست.

نسبت P/E منفی برای سهم حتوکا

♦نسبت P/E کوچکتر از یک و مثبت به معنی بازگشت تمام و کمال سرمایه کمتر از یک سال است به عبارت دیگر در با سرمایه گذاری در چنین سهامی در کمتر از یک سال بیش از ۱۰۰% سود حاصل می شود.

♦ نسبت P/E که به قیمت و سود هر سهم در مقیاس زمانی بستگی دارد از عواملی همچون برنامه های آتی شرکت،مدیریت،وضعیت اقتصاد بازار و کلان کشور،درصد دارایی های ثابت شرکت و….. تاثیر می پذیرد.